ホーム > 個人のお客さま > 資産運用・確定拠出年金 > 投資信託 > 投資信託とは

投資信託とは

投資信託とはどういうものなのか、特徴やメリット・リスクなどを、投資の初心者の方に向けて分かりやすく説明します。

投資信託とは

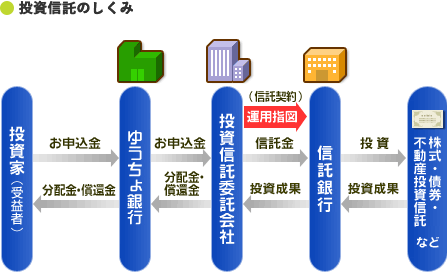

投資信託とは、投資家から集めたお金をまとめ、投資の専門家が株式や債券などで運用する金融商品です。

販売、運用、管理・保管をそれぞれ専門の機関が担い、厳正で適正かつ効率的な運営が行われます。投資信託の運用による収益(損失)は、お客さまに帰属します。

投資信託のメリット

少額からの投資スタート

少額からの投資スタート

ゆうちょ銀行で取り扱っている投資信託は10,000円から購入できます。株式や債券などへの直接投資には、まとまった資金が必要ですが、投資信託であれば少ない資金で投資を始めることができます。

また、「投資信託自動積立」は店頭・電話では5,000円以上1,000円単位、インターネットでは1,000円以上1,000円単位(つみたて投資枠による「投資信託自動積立」は、店頭・電話、インターネットともに1,000円以上1,000円単位)で購入ができ、手軽にはじめやすく、無理のない計画的な資産形成ができます。

分散投資でリスク低減

分散投資でリスク低減

投資信託は、ひとつにまとめた資金を株式や債券などに分散して投資するので、リスクの低減を図ることができます。

投資の専門家による資産運用

投資の専門家による資産運用

投資信託はお客さまに代わって高度な専門的知識を持ったファンドマネージャーが運用を行います。通常、お客さまが株式や債券などに直接投資するには、専門知識が必要となりますが、投資信託であれば、運用を投資の専門家に任せることができます。

投資信託のリスクとリターン

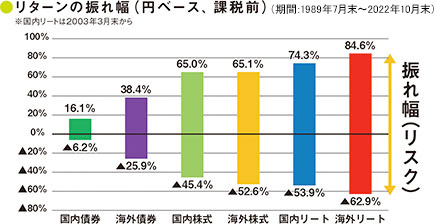

リスクとは収益(リターン)の振れ幅の大きさのことを言います。投資を行った際に、期待以上の収益を得ることもあれば、予想に反して損をしたりする可能性もあるという意味です。高いリターンが期待できる商品ほど、リスクも高くなります。

1989年7月末から2022年10月末までの期間、国内外の株式・債券・リートにそれぞれ1年間投資した際のリターンの最大値・最小値を記載したものです。

よりプラスのリターンを出している資産は、よりマイナスのリターンを出しており、リスク(リターンの振れ幅)が大きいことが分かります。

※1989年7月末から2022年10月末までの各月末の指数をもとに、国内外の債券・株式・リートに投資し、それぞれ1年間保有した場合のリターンの最大値・最小値を記載

上記は過去の実績であり、将来の収益を示唆あるいは保証するものではありません。試算にあたっては、手数料・税金等は考慮しておりません。

出所:「国内債券」:NOMURA-BPI総合、「海外債券」:FTSE世界国債インデックス(除く日本、ヘッジなし・円ベース)、「国内株式」:東証株価指数(TOPIX、配当込み)、「海外株式」:MSCI-KOKUSAIインデックス(配当込み、為替ヘッジなし、円換算ベース)、「国内リート」:東証リート指数(配当込み)、「海外リート」:S&P先進国REIT指数(除く日本、配当込み、円換算ベース)をもとにゆうちょ銀行作成

投資信託のリスクとリターンについて、さらに詳しく知るには以下のページをご覧ください。

投資信託のリスクを抑えるには?

投資信託は元本割れのリスクがある金融商品ですが、効果的な投資を行うことでリスクを抑えることが期待できます。

長い期間にわたって投資し続ける「長期投資」では短期的な値段の上下よりも、長期的な成長の流れに乗ることで、元本割れの危険性を減らすことが期待できます。

さまざまな種類の資産に投資する「分散投資」では、性格の異なる資産に投資を行い、全体で安定的な収益を目指すことができます。

リスクの抑え方についてさらに詳しく知るには以下のページをご覧ください。

投資信託の種類

投資信託にはさまざまな種類があるため、下記のような「商品分類」がされています。この商品分類により、投資対象を簡潔に理解いただくことができます。

-

投資対象資産による分類株式を組み入れて運用する「株式投資信託」と、株式を一切組み入れず国債や金融債などの公社債を中心に運用する「公社債投資信託」の、2つに大きく分けられます。またいつでも購入できる「追加型」と、購入時期が限定されている「単位型」という分け方もあります。

-

投資内容による分類「株式を中心に投資をする商品」「債券を中心に投資をする商品」「バランス型」の3つに大きく分けられます。「株式を中心に投資をする商品」は「債券を中心に投資をする商品」よりもリスクは大きく、株式と債券の両方に投資する「バランス型」はその中間に位置します。

バランス型は、様々な銘柄に分散投資するのはもちろんのこと、株式、債券そして不動産投資信託といった値動きが同一ではない資産に投資しますので、分散投資の効果がより一層期待できます。 -

投資対象地域による分類代表的なものに「国内型」「海外型」、日本を含む世界に投資する「グローバル型」があります。

投資信託の手数料は?

投資信託には、主に次の手数料などがあります。

申込手数料

投資信託を購入するときに、お客さまが販売会社(ゆうちょ銀行など)に販売経費、事務コストの対価としてお支払いいただく費用のことです。

信託報酬

投資信託を保有しているときに、運用・管理にかかる費用として、信託財産の中から差し引かれるものです。信託報酬は販売会社、運用会社、信託銀行に対し、その果たす役割や業務の報酬として支払われます。

信託財産留保額

投資信託を換金するときに、お客さまにご負担いただく費用です。投資信託の信託財産に組み入れられます。「信託財産留保額」を必要としないファンドもあります。

※上記手数料とは別に、ゆうちょ銀行における投資信託残高証明書の発行には1通につき1,100円の料金がかかります。

NISAとは?

NISAとは個人投資家のための税制優遇制度です。

通常、株式・投資信託等の配当・譲渡益に対して20.315%の税金がかかりますが、非課税(NISA)口座を金融機関に開設すれば、分配金や譲渡(売却)益が非課税となります。全国のゆうちょ銀行直営店・投資信託取扱郵便局で取り扱うすべての投資信託がNISAの対象です。

NISAについてさらに詳しく知るには以下のページをご覧ください。

投資信託についてもっと知る

投資信託について、もっと詳しい情報は『知る・学ぶ』のコーナーに掲載しています。

更に詳しい情報を知りたい方は、下記のリンクより『知る・学ぶ』のコーナーをご覧ください。

- 投資信託に関する留意事項

-

投資信託に関する留意事項については、以下のページをご覧ください。

お申込みに際しての留意事項(別ウィンドウで開く)